E-Mail: info@go-eu.com

Tel DE: +49 (0)89 90 42 23 60

beim Firmenaufbau betreut.

Wir klären alle Fragen zur US-LLC – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 erfolgreiche US-Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

Inhaltsverzechnis:

1. TOP 3 Gründe dagegen

2. Einleitung

3. Steuerliche Situation

4. Lösungsweg 2026

1. US LLC mit Wohnsitz Deutschland? Die 3 stärksten Argumente, die dagegen sprechen!

10 Dezember 2025 16114 7Täglich erhalteh wir zahlreiche Anfragen von Lesern unseres Blogs:

- • Ich möchte eine US LLC gründen, aber dabei in Deutschland wohnhaft bleiben

- • Was kostet es, eine Firma in den USA zu starten?

- • Welche Schritte sind notwendig, um in New Mexico, Wyoming oder Florida ein Unternehmen zu gründen?

- • Wie hoch ist sind die Steuern, dann in Deutschland?

Ja, oft wird die Firmengründung in den Vereinigten Staaten als die steuerlich günstigste Lösung ausserhalb der EU bezeichnet.

Und tatsächlich:

Jene, die alle erforderlichen Voraussetzungen erfüllen, können von einer sehr niedrigen Besteuerung in Ihrem Wohnsitzland oder gar echter 0% Steuer profitieren.

Jedoch mit eine US LLC mit einem Wohnsitz Deutschland oder Österreich spricht sehr viel dagegen! Dazu jetzt mehr:

1. Grund gegen eine Gründung einer US LLC Firmengründung: Mangelnde Anonymität

Kein Internationaler Datenaustausch zwischen den Ländern USA und anderen Ländern, bedeutet nicht die gleiche Annahme bei Banken.

Datenaustausch bei Direktbanken (non US) findet statt.

Der Austausch von Daten ist nicht von der Rechtsform (LLC), sondern von Regulierung und Compliance abhängig. Internationale Standards wie FATF (Geldwäscheprävention) und FATCA/CRS (Steuerdatenaustausch) müssen von Banken und FinTechs berücksichtigt werden. Das heißt: Selbst wenn offiziell „kein Datenaustausch“ mit den USA vorläge, sind Finanzinstitute in bestimmten Fällen verpflichtet, Kundendaten ins Ausland weiterzuleiten.

Der CRS (OECD-Common Reporting Standard) legt den automatischen Austausch von Finanzkontodaten zwischen mehr als 100 Ländern fest – jedoch ohne die USA. Dies bedeutet, dass Informationen über Steuerpflichtigenkonten zwischen europäischen FinTech-Banken automatisch ausgetauscht werden, jedoch nicht zwangsläufig in Richtung USA.

Ein WISE oder Revolut Bankkonto schützt vor keinem Datenaustausch.

→ Lösung: US LLC anonym gründen und ein Bankkonto bei einer lokalen Bank in den USA eröffnen. (Bank of America, Chase, etc.)

Wir klären alle Fragen zur US-LLC – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 erfolgreiche US-Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

2. Grund gegen eine Gründung einer US LLC Firmengründung: Steuerliche Nachteile

Als steuerlich ansässige Person in Deutschland, bist du verpflichtet, dein gesamtes

Einkommen in Deutschland zu versteuern unabhängig davon, ob die Firma in USA ansässig ist.

US-LLC ist steuerlich „transparent“ In den USA wird die LLC in der Regel als „Pass-Through Entity“ betrachtet, was bedeutet, dass die Gewinne dem Eigentümer zugerechnet werden. In Deutschland wird die LLC jedoch häufig wie eine Kapitalgesellschaft behandelt, was das Risiko einer Doppelbesteuerung (USA → Deutschland) mit sich bringt.

Steuererklärungen mit komplexem Inhalt Es kann notwendig sein, dass du Steuererklärungen in beiden Ländern einreichst (IRS + deutsches Finanzamt). Dadurch entstehen Ausgaben, und die Wahrscheinlichkeit von Fehlern steigt.

Deutschland hat das Welteinkommensprinzip. (Jegliches Auslandseinkommen wird im Inland besteuert)

→ Lösung: Kompletter Wegzug aus Deutschland in ein Niedrigsteuerland.

Wir klären alle Fragen zur US-LLC – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 erfolgreiche US-Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

3. Grund gegen eine Gründung einer US LLC Firmengründung: Fehlender Typenvergleich

Deutschland erkennt die US LLC nicht automatisch als Personengesellschaft an, sondern bei mangelnder Ausarbeitung der Satzung

und andere Strukturen meist.

automatisch als Kapitalgesellschaft. Dies steuerliche Rechts- und Steuerunsicherheit löst

dann in der Regel die gleichen Steuern wie eine inländische Kapitalgesellschaft aus.

Das Rechtssystem in Deutschland kennt verschiedene Arten von Gesellschaften (wie Einzelunternehmen, GbR, OHG, GmbH, UG usw.). Eine US-LLC lässt sich da nicht eindeutig einordnen: In den USA wird die LLC steuerlich als „transparent“ betrachtet (ähnlich einer Personengesellschaft, sofern keine andere Wahl getroffen wurde). In Deutschland hingegen wird sie meist wie eine Kapitalgesellschaft behandelt (ähnlich einer GmbH). Ergebnis: Ein klarer Vergleichstyp, der automatisch übernommen wird, existiert nicht. Jede Finanzverwaltung führt eine Einzelfallprüfung anhand von Kriterien wie Haftung, Struktur und Gesellschafterrechte durch.

Steuerliche Ungewissheit Eventuelle Doppelbesteuerung (Einkünfte werden dir persönlich zugeordnet, während die LLC als Körperschaft gilt). Kostenintensive Gutachten oder verbindliche Auskünfte sind erforderlich, um Klarheit zu erlangen. Es kann unklar sein, ob deutsches oder US-Gesellschaftsrecht bei Prozessen anwendbar ist.

Einfach eine US LLC gründen (Wohnsitz Deutschland), ohne Ausgestaltung des Typenvergleichs, löst immer die höchste Steuer in Deutschland aus.

→ Lösung: Ausarbeitung des Firmensatzung, basieren auf vorherige Gerichtsurteile des Bundesgerichtshofs, so dass die US LLC auch in Deutschland als Personengesellschaft anerkannt wird.

Wir klären alle Fragen zur US-LLC – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 erfolgreiche US-Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

2. Einleitung

Immer mehr Selbständige und Unternehmer in Deutschland entdecken die US-LLC als scheinbar perfekte Lösung: eine Firma in den USA gründen, mit nur wenigen Klicks, kaum Bürokratie – und das Ganze steuerfrei?

Klingt zu gut, um wahr zu sein. Und genau das ist es auch. Denn wer heutzutage noch glaubt, mit einer US-LLC in Deutschland automatisch steuerfrei zu leben, riskiert massiven Ärger mit dem Finanzamt.

3. Steuern US LLC

Was viele übersehen: Die steuerliche Behandlung der US-LLC hängt nicht vom Firmensitz in den USA ab,

sondern vom persönlichen Wohnsitz – und der ist bei den meisten eben Deutschland.

Das bedeutet: Auch wenn die LLC selbst in Florida oder New Mexico gegründet wurde,

wird der Gewinn in Deutschland versteuert, wenn du hier lebst, arbeitest oder deine Aufträge abwickelst.

Der Mythos der steuerfreien US-LLC funktioniert also nur dann, wenn du selbst im Ausland lebst und keine steuerliche Verbindung mehr zu Deutschland hast.

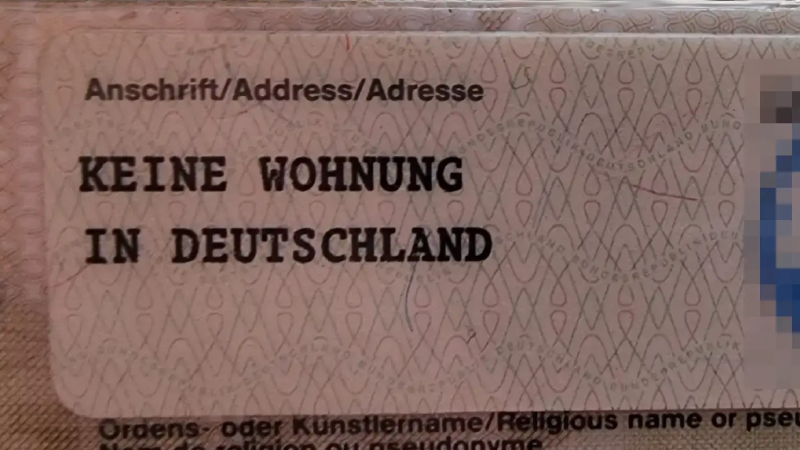

1. Die einzige legale Möglichkeit, mit einer US-LLC wirklich steueroptimiert zu arbeiten, ist der vollständige Wegzug aus Deutschland

– inklusive Abmeldung, neuer Steueransässigkeit im Ausland und einem durchdachten Setup.

2. Nur dann kann die LLC als effektives Setup genutzt werden – nicht zur Steuerflucht, sondern zur legitimen Optimierung.

Doch dafür braucht es Planung, Fachwissen und Erfahrung.

Wer glaubt, nach der Gründung sei alles erledigt, wird schnell enttäuscht.

3. Die Lösung liegt nahe: Wohnsitzverlegung in ein Niedrig-Steuerland:

Mithilfe von GO EU und GO US ist Wohnsitzwechsel, aus der Ferne, möglich.

4. Lösung US LLC Wohnsitz Deutschland

Lösungsweg 2026: Kompletter Wegzug aus Deutschland, jedoch neuer Zuzug 100% digital ohne Anreise

Abmelden aus Deutschland ist recht einfach und ist ein paar Werktagen erledigt. Einmal abgemeldet stellt sich die Frage:

Will ich als Digitaler Nomade oder Perpetual Traveler um die Welt reisen? Egal wie ich micht entscheide, ein Wohnsitz ist zwar nicht zwingend

Voraussetzung, hat sehr starken Einfluss auf meine zukünfitgen Geschäftstätigkeiten.

Ohne jeglichen Wohnsitz ist es im Jahr 2026 kaum noch möglich ein Bankkonto oder gar internationale Krankenversicherung zu bekommen.

Man sollte selbst entscheiden wo man sich niederlassen möchte.

Beispiel: Wohnsitz in Bulgarien oder Rumänien. Warum diese Länder?

1. Aufenthalt: 183 Tage im Jahr (mit digitalem Nomaden Visum auf wenige Tage verkürzbar)

2. Steuern: 10% Steuern gesamt mit einer US LLC (10% Einkommenssteuer)

3. Wohnsitz: Firmengründung & Wohnsitzanmeldung 100% remote

4. Digitales Nomaden-Setup: Vollkommen konform mit einer US LLC

5. Leben vor Ort: Strand, Meer, niedrige Kosten und bezahlbares Angestellte

6. Digitale Nomaden geeignet: Ja! Mindestaufenhalt findet kaum Anwendung. Perpetual traveling möglich

Richtig umgesetzt, mit einer US LLC in Summe nur 10% Steuern und geringem Mindestaufenthalt.

Wer heutzutage noch auf halbgare Lösungen setzt, riskiert nicht nur seine Existenz,

sondern auch seine unternehmerische Freiheit. Die Welt hat sich verändert – und mit ihr die Regeln für globales Unternehmertum.

Wenn du also wissen willst, ob und wie du eine US-LLC richtig einsetzt

– ohne Ärger mit dem deutschen Finanzamt – dann informiere dich jetzt.

Denn Unwissenheit schützt vor Strafe nicht – aber ein klarer Plan schützt vor bösen Überraschungen.

Weitere Details: US LLC Gründung mit GO EU

Wir klären alle Fragen zur US-LLC – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 erfolgreiche US-Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

Ernesto

Veröffentlicht am 12 Juni, 2025 / Antworten

Ich würde eher raus aus der EU wollen. Serbien finde ich ganz ansprechend. Aber Serbien und US LLC bin ich auch bei 30% Steuern. Nur in Rumänien oder Bulgarien komme ich mit der LLC auf 10% Steuern gesamt raus. Das ist schon fast das beste Setup was es gibt.

Stefan Kipp

Veröffentlicht am 19 Juni, 2025 / Antworten

Ich kanns mir ehrlich in Varna gut vorstellen. Ob ich jetzt 15% mit bulg. Firma zahle oder nur 10% in Bulgarien mit US LLC. Es sind 5% die kann man verkraften.

Harry

Veröffentlicht am 12 Juli, 2024 / Antworten

5% sind 5% Ersparnis. In Rumänien spart man schon wesentlich mehr und ist nicht mehr auf das Micro Unternehmen angewiesen. Auch bei höheren Umsätzen von paar hundert tausend EURO im Jahr muss ich in Rumänien sonst 16% Steuern zahlen und 10% bei Ausschüttung. Anstatt 26% nur 10% in Summe mit der LLC ist schon ein enormer Unterschied.

Thomas Hofmann

Veröffentlicht am 13 Juli, 2025 / Antworten

Der Vorteil in Rumänien oder gar Bulgarien ist das das LLC Setup, bei richtiger Ausgestaltung, von den Finanzbehörden 100% akzeptiert wird. Bei Bedarf sogar abgestempelt wird.

Schober

Veröffentlicht am 21 Juli, 2025 / Antworten

Wer hätte Romania und Bulgaria noch auf dem Schirm wenn Ihr nicht wärt;)

Torben

Veröffentlicht am 11 September, 2025 / Antworten

US LLC Gründung geht remote, aber wenn ich kein Direktbankkonto will wie Revolut oder Wise, dann muss ich in die USA fliegen um ein JP Morgan oder Bank of America Konto vor Ort zu eröffnen. Aus der Ferne geht es leider nicht :-(

Torben

Veröffentlicht am 09 Dezember, 2025 / Antworten

Direkt Bankkonto reicht meiner Meinung nach aus...Es hat nicht gleich jedes Land Einsicht darauf.

Kommentar abgeben