E-Mail: info(at)go-eu.com

Tel DE: +49 (0)89 90 42 23 60

beim Firmenaufbau betreut.

Wir klären alle Fragen zu Firma Rumänien – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

Steuern und Abgaben in Rumänien

08 Januar 2026 14784 10Nachfolgend behandeln wir hier alle Steuerarten in

Rumänien und vermerken was sich in 2026 ändert bzw.

welche Steuersätze gelten. Bevor wir anfangen und alle

rumänischen Steuern untersuchen, möchten wir noch auf die

Unterschiede von Steuereinnahmen innerhalb der EU eingehen.

Die Unterschiede innerhalb der Länder sind gravierend.

Wir klären auf:

Wieviel Steuern zahlt man in Rumänien?

(DE vs. RO) - wieviel bleibt übrig?

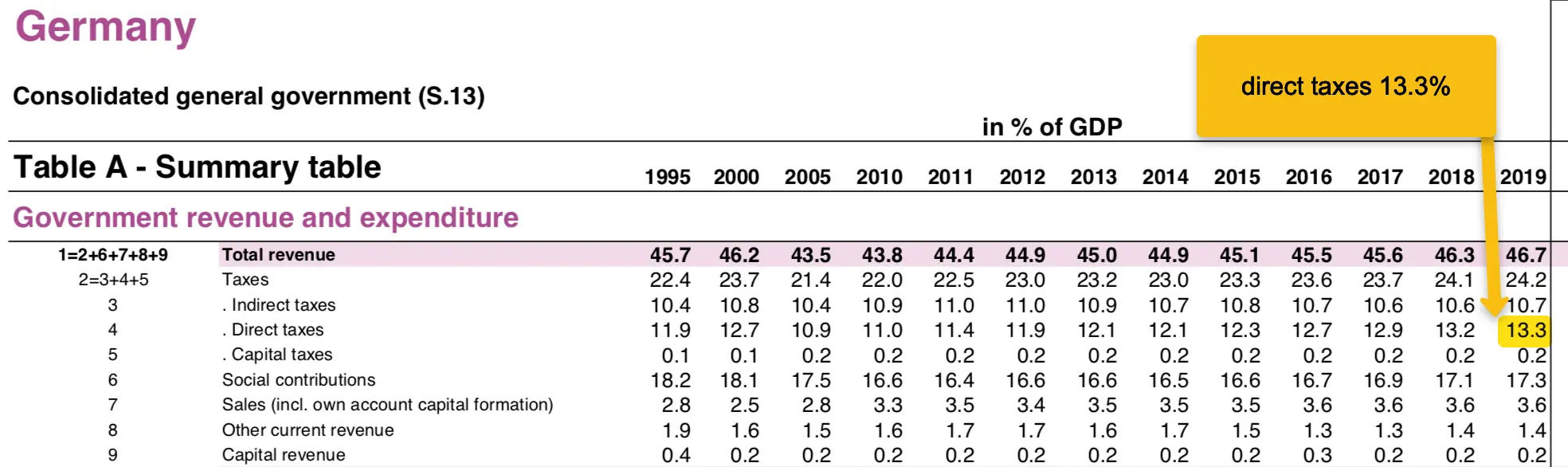

Hier die Einnahmen des Landes Deutschland gemessen am GDP. Vereinfacht gesagt erzielte Deutschland 46,7% an Einnahmen gemessen am jährlichen Bruttoinlandsprodukts im Jahr 2019. Die deutsche Staatskasse füllte sich also mit fast 50% des gesamten BIP.

Quelle: ec.europa.eu

Quelle: ec.europa.eu Die Einflüsse der Politik in Deutschland und dessen strikte

Steuerpolitik mit versteckten und aber auch offen

ersichtlichen Steuererhöhungen, spiegeln die prozentual

stetig steigenden Einnahmen genau wieder. Angefangen von

43,8% 2010 bis hinzu über 46.7% im Jahr 2019.

Einer der höchsten Werte in der EU: 13,3% direkte

Steuereinnahmen*/BIP 2019

Ergänzend geben wir

weiter im Beitrag legale Hinweise, um bestmöglich Steuern

einzusparen.

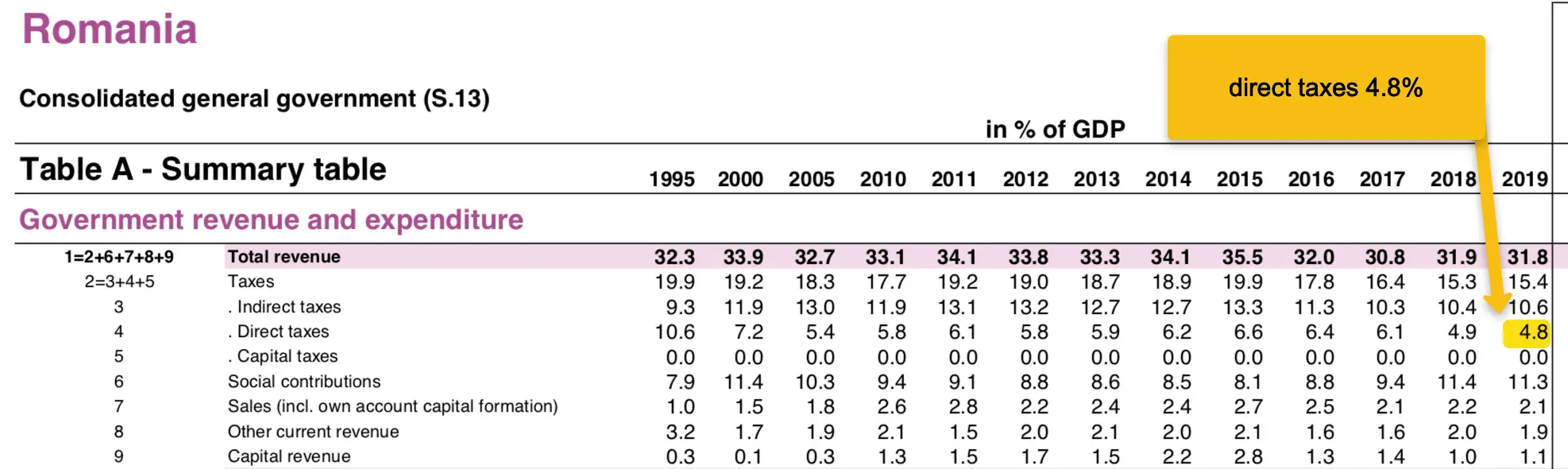

Hier die Einnahmen des Landes Rumänien gemessen am GDP. Vereinfacht gesagt erzielte Rumänien 31,8% an Einnahmen gemessen am jährlichen Bruttoinlandsprodukts im Jahr 2019.

Quelle: ec.europa.eu

Quelle: ec.europa.eu Die Steuerpolitik in Rumänien lässt die Steuern Jahr für

Jahr senken, um Investitionen und Zuwanderung anzukurbeln.

Angefangen von 1995 mit 10,6% direkten Steuern/BIP bis 4.8%

im Jahr 2019.

Niedrigster Wert in der EU: 4,8% direkte

Steuereinnahmen*/BIP 2019

*Direkte Steuereinnahmen: Körperschafts-,

Einkommenssteuer, etc.

Hier nun die rumänischen Steuerarten im Überblick:

1. Körperschaftssteuer

Rumänien (GmbH / SRL)

2. Kapitalertragssteuer

Rumänien Dividenden

3. Gewinnsteuer Rumänien

4. Umsatzsteuer Rumänien

5. Einkommenssteuer Rumänien

6. Lohnsteuer Rumänien

7. Steuerberatung Rumänien

Buchhaltung

8. Firmengründung Rumänien

Wir klären alle Fragen zu Firma Rumänien – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

1. Körperschaftssteuer für

Kapitalgesellschaften

Wir klären alle Fragen zu Firma Rumänien – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

Die Körperschaftssteuer auch Unternehmenssteuer genannt

wird prozentual auf den Gewinn oder Umsatz eines

Unternehmens berechnet. Vorab ist zu erwähnen, dass es in

Rumänien keine Gewerbesteuer gibt. Der gültige Steuersatz

auf Unternehmensebene beträgt für

Kapitalgesellschaften beträgt 16% auf den Gewinn.

Eine Kapitalgesellschaft bzw. juristsche Person ist in

Rumänien, wie in Deutschland die GmbH, gleichzusetzen mit

der rumänischen Rechsform der S.R.L.

In Rumänien gibt es einen Sonderfall: In Deutschland

hingegen sind Kommanditgesellschaften (KG) oder Offene

Handelsgesellschaften (OHG) reine Personengesellschaften und

werden mit dem persönlichen Einkommenssteuersatz besteuert.

Anders in Rumänien: Die beiden Rechtsformen S.C.S (KG) und

die S.N.C. (OHG) sind in Rumänien rechtlich ebenfalls als

Kapitalgesellschaften angesehen und unterliegen dieser

Besteuerung.

Bei der Körperschaftssteuer von 16% auf den Gewinn gibt

es jedoch eine nennenswerte Ausnahme:

1. Unterschreitet das Unternehmen den Umsatz von 100.000

EUR pro Jahr

a) Darf dieses wählen ob es auf den Gewinn mit 16% besteuert

werden möchte

b) Oder nur 1-3% Steuern bis 100.000 EUR auf den Jahresumsatz zahlt

Beispiel: Das Unternehmen "Baumann" macht

einen Umsatz von 100.000€ im Jahr 2026 und erwirtschaftet

dabei einen Gewinn von 80.000€

Frage: Welche Steuern werden fällig?

Antwort: Mit mind. einem Angestellten ist eine

Steuerlast von 3% auf den Umsatz von 100.000€ fällig. Es

sind 3.000€ Steuern zu entrichten - und das bei einem Gewinn

von 80.000€! (Bei keinem Angestellten sind es 16% = 16.000€

Steuern)

Fehler 1: Mit Wahl der Gewinnsteuer für

Unternehmen in Rumänien von 16% wären 16.000€ an Steuern zu

entrichten.

Fehler 2: Mit Wahl der Gewinnsteuer für

Unternehmen in Deutschland von 30% wären 30.000€ an Steuern

zu entrichten.

Dies nur zur Besteuerung auf Firmenebene - Sind Gewinnausschüttungen vorgesehen - Unterscheiden sich DE und RO nochmals drastisch!

➼ Weitere Information:

➔ Kostenlose Analyse Ihrer Steuersituation: Gratis Analysegespräch buchen➔ Firmengründung Rumänien: Firmengründung Rumänien in 5 Schritten

➔ Erfahrungen Rumänien: Firmengründung Rumänien Erfahrungsbericht

➔ Fördermittel Rumänien: Neueste Fördermittel Rumänien

Wir klären alle Fragen zu Firma Rumänien – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

2. Kapitalertragssteuer /

Dividendensteuer in Rumänien

Die Kapitalertragssteuer auch Abgeltungssteuer genannt

wird prozentual auf den auszuzahlenden Gewinn berechnet. Ob

bei einer Gewinnausschüttung in Form einer Dividende des

eigenen Unternehmens oder Dividenden Auszahlungen von

gehaltenen börsennotierten Aktienunternehmen (Aktien) fällt

eine Dividendensteuer an. Diese beträgt in Rumänien 16%.

Beteiligungen von rumänische Unternehmenen an anderen

rumänischen Firmen und dessen Auszahlung von Dividenden

untereinander lösen keine Dividensteuer aus und sind

komplett steuerfrei. Die Bedingung dass eine Beteiligung von

mindestens 10% für mindestens 1 Jahr existiert, wurde

entfernt. Die Dividenden welche ein ausländisches

Unternehmen in Folge einer Beteiligung an einem rumänischen

Unternehmen erhält werden mit 16% an der Quelle versteuert.

Mutter-Tochter Firmen in Rumäninen können demnach steuerfrei

Gewinne verschieben.

Eine Gewinnausschüttung für natürliche Personen löst 10%

Dividensteuer aus:

1. Unterschreitet die Ausschüttung 48.600 RON (ca. 9.900€)

pro Jahr:

a) Fällt in Rumänien keine Sozialversicherungssteuer zusätzlich an

b) Bei Überschreitung fällt für natürl. Personen, in

Rumänien wohnhaft 4.050 RON (ca. 800 EUR) an. Niemals mehr!

c) Bei Überschreitung fällt für natürliche Personen, in

Rumänien nicht wohnhaft, keine Sozialversicherungssteuer in Rumänien mehr zusätzlich an!

d) Bei Überschreitung fällt für juristische Personen,

egal wo ansässig, keine Sozialversicherungssteuer in Rumänien mehr zusätzlich

an.

Beispiel: Das Unternehmen "Erdmann" macht

einen Umsatz von 100.000€ im Jahr 2026 und erwirtschaftet

einen Gewinn von 80.000€. Es sollen nun 80.000€ an Gewinn

als Dividende an den Geschäftsführer ausgezahlt werden.

Frage: Welche Steuern auf die

Gewinnausschüttung werden fällig?

Antwort: Es sollen 80.000€ ausgezahlt werden,

wodurch 16% Dividenden-Steuer fällig werden. Der

Geschäftsführer Herr Erdmann ist wohnhaft

in einem steuergünstigen Land (beispielsweise in UK oder Zypern) und lässt seine Gewinne

dorthin auszahlen. Es fallen lediglich 3% Steuern in Höhe von 3.000 EUR an. Eine Dividensteuer von 16% fällt aufgrund der

EU Mutter Tochter Richtlinie und seinem Wohnsitz nicht an - ebenfalls keine Sozialversichungsbeiträge.

Ihm bleiben 97.900€ von 100.000€ ursprünglichen Firmengewinn zur freien Verfügung.

Fehler 1: Gewinne nicht vor schnell auszahlen.

Eine Firma sollte über 1-3 Jahre reifen, bevor an natürliche

Personen ausgeschüttet wird. Besser: Immobilien- oder andere

Investitionen tätigen.

Fehler 2: Gewinne (Entnahmen) einfach im

Heimatland auf das eigene Privat Konto überweisen.

Investiert man statt einer Gewinnauszahlung in eine rumänische Immobilie und lässt sich die Mieteinnahmen auf sein Privatkonto im Heimatland (bpsw. DE, AT, CH) überweisen - sind diese Einnahmen in Deutschland von der Steuer befreit. (Eindeutig im DBA DE-RO geregelt)

Zum Vergleich: In Deutschland werden auf Gewinnausschüttungen 26,75% an Steuern erhoben.

Wir klären alle Fragen zu Firma Rumänien – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

3. Gewinnsteuer in Rumänien

Wir klären alle Fragen zu Firma Rumänien – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

Eine Gewinnsteuer ist wie der Name schon sagt eine Steuer

auf den Gewinn. Wie oben abgehandelt wird für

Kapitalgesellschaften eine Gewinnsteuer von 16% fällig -

oder es wird sich für ein Microunternehmen bis 100.000 EUR

Umsatz/Jahr entscheiden - dann unterliegt die Besteuerung

auf den den Umsatz von 1-3%. Gewinnentnahmen (Dividenden)

werden mit 10% besteuert. Für weitere Details bitten

wir 1. Körperschaftssteuer

und 2. Kapitalertragssteuer

/ Dividenden genauer zu betrachten.

Rumänien hält sich tapfer Jahr für Jahr jegliche

Gewinnsteuern immer weiter zu senken. Seit dem Jahr 2018

wurden die Einkommenssteuern für natürliche Personen von 16% auf 10% gesenkt. Die

Umsatz Höhe bei Kaptitalgesellschaften wurde von 250.000€ bis hinzu 100.000€ im Jahr 2026

gesenkt, um in den Genuss der 1-3% Besteuerung zu fallen.

Eine Dividenden-Ausschüttug an Privatpersonen betrug im Jahr

2015 noch 15% Steuerlast. Seit 2026 gilt einheitlich 16%

Dividendensteuer.

Um Abwanderung zu verhindern und Zuwanderung zu fördern -

ist in den nächsten Jahren mit weitern

Steuererleichterungen zu rechnen.

Wir klären alle Fragen zu Firma Rumänien – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

Wir klären alle Fragen zu Firma Rumänien – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

4. Umsatzsteuer Rumänien

Umsatz-Steuerpflichtig, dass heisst eine Verpflichtung

zur Beantragung einer Umsatzsteuer ID, sowie der

Mehrwertsteuerlichen Erfassung ist ab einem Umsatz über

300.000 RON pro Jahr bindend. Je nach Umrechhnungskurs

sind dies ca. 60.000 EUR. Natürliche und

juristische Personen, die mehr als umgerechnet ca. 60.000

EUR Umsatz im Jahr machen, sind verpflichtet Umsatzsteuer

auszuweisen und abzuführen. Der Standard Umsatzsteuer

Satz beträgt 21% in Rumänien.

Mit EU Beitritt hat Rumänien auch das sogenannte Reverse

Charge Verfahren (Umkehrung der Steuerschuldnerschaft)

übernommen. Wird die Reverse Charge Regelung in Anspruch

genommen, erfolgt die Rechnungsstellung ohne

Mehrwertsteuer. Diese Regelung gilt für Unternehmenskunden

mit ebenfalls einer Umsatzsteuer ID. In den Büchern von

Lieferant und Kunde als auch in den

Umsatzsteuererklärungen wird die (tatsächlich nicht

bezahlte) Mehrwertsteuer sowohl als absetzbare als auch

als eingenommene Mehrwertsteuer verbucht.

Von der Mehrwertsteuer befreit sind Exporte in

Drittländer

1. Ein ermässigter Umsatzsteuer Satz oder Befreiung der

Mehrwertsteuer gilt nur

a) Befreit sind: Soziale, medizinische Einrichtungen,

Bildung und Forschung

b) Befreit sind: Investmentfirmen, Kredit- und

Versicherungsgewerbe

c) 9% Umsatzsteuer für Medikamente, Lebensmittel und

Hotels

d) 5% Umsatzsteuer für Kultur, Kino und Zeitschriften

Beispiel: Das Unternehmer "Rudermann" macht

einen Umsatz von 100.000€ im Jahr 2026 mit digitalen

Gütern und hat dadurch keine Ausgaben (Gewinn: 100.000€).

Der Umsatz beträgt jeweils 50% von Privat- und

Firmenkunden innerhalb der EU.

Frage: Welche Umsatzsteuern werden fällig?

Antwort: Herr Rudermann ist

umsatzsteuerpflichtig und zahlt durch das Reverse Charge

Verfahren auf 50% seiner Umsätze keine Umsatzsteuer. Er

besitzt eine zweite rumänische Firma in diese seinen

Privatkunden Ihre Rechnungen bezahlen. Die zweite Firma

macht einen Umsatz (50k) von unter 60.000€ und ist somit

ein Kleinunternehmen und umsatzsteuerbefreit.

Fehler 1: Keine Aufteilung von mehreren

Firmen zur Einsparung von Umsatzsteuer.

Fehler 2: Keine Nutzung des Reverse Charge

Verfahrens

Es dürfen bis zu drei Unternehmen pro Person mit einer 60k EUR Schwelle, um umsatzsteuerbefreit zu sein, betrieben werden. Generell 3 Firmen gleichzeitig pro Person.

Wir klären alle Fragen zu Firma Rumänien – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

Wir klären alle Fragen zu Firma Rumänien – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

5. Einkommenssteuer Rumänien

Im Allgemeinen gilt ein pauschaler

Einkommensteuersatz von 10% für natürliche Personen.

Dieser muss nur für Selbständige und Freiberufler entrichtet werden, die in Rumänien

wohnhaft sind und sich für eine Einzelfirma anstatt Kapitalgesellschaft entschieden haben.

Rumänien besitzt,

inkl. Bulgarien, mit 10% den niedrigsten

Einkommenssteuersatz in der EU. Es gibt jedoch Ausnahmen

für noch niedrigere Steuersätze: (z. B. Steuersatz für Einkünfte aus der

Übertragung von Grundstücke, uvm.)

Befreiung von der Einkommens-Besteuerung: Der rumänische

Staat hat ein paar Kategorien für Arbeitnehmern als

einkommensteuerfrei klassifiziert. Darunter:

IT-Spezialisten – Um die Steuerbefreiung zu erlangen,

muss ein gut dokumentierter Prozess unter strengen

Vorschriften eingehalten werden.

Eine Gewinnausschüttung (bpsw. von einer Einzelfirma) kann

für natürliche Personen, eine geringe extra Steuer

auslösen:

1. Unterschreitet die Ausschüttung 48.600 RON (ca.

9.900€) pro Jahr:

a) Fällt in Rumänien keine extras Steuer für

natürliche Personen mehr an.

b) Bei Überschreitung fällt für natürliche Personen, in

Rumänien ansässig, 4.050 RON zusätzlich extra Sozialversicherung Steuer an. Niemals mehr!

c) Bei Überschreitung fällt für natürl. Personen, in

Rumänien nicht ansässig und egal wo wohnhaft, keine

Sozialversicherung Steuer mehr in Rumäninen zusätzlich an.

d) Bei

Kapitalgesellschaften, egal wo ansässig, fällt keine

Sozialversicherung Steuer mehr zusätzlich in Rumänien an.

Beispiel: Das Unternehmen "Wassermann"

macht einen Umsatz von 100.000€ im Jahr 2026 und

erwirtschaftet einen Gewinn von 80.000€. Es sollen nun

80.000€ an Gewinn als Dividende an den Geschäftsführer

ausgezahlt werden.

Frage: Welche Steuern auf die

Gewinnauszahlung werden fällig?

Antwort: Es sollen 80.000€ ausgeschüttet

werden, wodurch 16% Dividenden-Steuer fällig werden. Der

Geschäftsführer Herr Wassermann ist wohnhaft in einem steuergünstigen Land und

lässt seine Gewinne dorthin auszahlen.

Fehler 1: Gewinne nicht vor schnell

auszahlen. Eine Firma sollte über 1-3 Jahre reifen,

bevor an natürliche Personen ausgeschüttet wird. Besser:

Immobilien- oder andere Investitionen tätigen.

Fehler 2: Gewinne (Entnahmen) einfach im

Heimatland auf das eigene Privat Konto überweisen.

Investiert man statt einer Gewinnauszahlung in eine rumänische Immobilie und lässt sich die Mieteinnahmen auf sein Privatkonto im Heimatland (bpsw. DE, AT, CH) überweisen - sind diese Einnahmen in Deutschland von der Steuer befreit. (Eindeutig im DBA DE-RO geregelt)

Zum Vergleich: In Deutschland werden auf Gewinnausschüttungen 26,75% an Steuern erhoben.

➼ Weitere Information:

➔ Kostenlose Analyse Ihrer Steuersituation: Gratis Analysegespräch buchen➔ Firmengründung Rumänien: Firmengründung Rumänien in 5 Schritten

➔ Erfahrungen Rumänien: Firmengründung Rumänien Erfahrungsbericht

➔ Fördermittel Rumänien: Neueste Fördermittel Rumänien

Wir klären alle Fragen zu Firma Rumänien – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

6. Lohnsteuer Rumänien

Die Lohnsteuer für Gehälter und Löhne beträgt

10%. Sozialbeiträge und Lohnsteuer werden vom

Arbeitgeber berechnet, einbehalten und bezahlt. Der

Arbeitnehmeranteil gesamt beträgt: 45%. Der

Arbeitgeberanteil gesamt beträgt: 2.25%

25 % Rentenversicherung Arbeitnehmeranteil, wovon

3,75% auf die private Altersvorsorge entfällt

4-8 % Rentenversicherung für besondere

Beschäftigungsbedingungen Arbeitgeberanteil

10% Krankenversicherungsbeitrag des monatlichen

Bruttoeinkommens des Arbeitnehmers.

2,25% Arbeitslosenversicherungsbeitrag des monatlichen

Bruttoeinkommens des Arbeitgebers.

4050 RON Brutto = 2450 RON Netto (AN-Anteil 45% = 25% Rentenvers., 10% Krankenvers., 10% Lohnsteuer)

Wir klären alle Fragen zu Firma Rumänien – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

Wir klären alle Fragen zu Firma Rumänien – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

7. Steuerberatung in Rumänien

Innerhalb viele Jahre in Rumänien, haben wir ein

Experten Netzwerk geschaffen, mit den besten

Steuerberatern und Accounting Experten. Die

Expertise geht über gewöhnliche Buchhaltung und

Bilanzierung hinaus. Diese verfügen über Kenntnisse

der Steuervorschriften auf nationaler und

internationaler Ebene und dessen Steuerrecht.

- Steuerberatung in Rumänien

- Steuerberatung bezogen auf verschiedene

Doppelbesteuerungsabkommen

- Langjährige Kenntnisse im internationalen und

nationeln Steuerrecht

- Entwicklen von Steuerstrategien anstatt

standardatisierte Bilanzierung

- Direkte Ansprechpartner für jegliche Steuerfragen

- keine Rotation unterschiedlicher Mitarbeiter

Aus Erfahrung: Wählen Sie einen Experten Steuerberater, gegenüber einer grossen Steuerkanzlei - bei der höhere Kosten anfallen und Sie nur eine Nummer sind. Wir helfen Ihnen dabei. Sprechen Sie uns einfach an!

Wir klären alle Fragen zu Firma Rumänien – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

Wir klären alle Fragen zu Firma Rumänien – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

8. Firmengründung in Rumänien

Eine Firma in Rumänien zu gründen ist gerade für mittelständische Firmen besonders lohnend.

Die Besteuerung fällt auf den Umsatz bis 100.000 Mio EUR im Jahr – und dies nur mit 1-3%.

In Rumänien gilt als einer der liberalsten Kleinunternehmerregelungen in der EU.

Die Obergrenze liegt bei ca. 60.000 EUR im Jahr, in Deutschland bei 25.000 EUR,

– um von der Umsatzsteuerbefreit zu sein. Knappe 5.000 EUR im Monat Umsatz erzielen

und dies Mehrwertsteuerfrei. Es können ganz legal mehrere Kleinunternehmen gegründert werden,

um weitere Umsatzsteuer einzusparen.

- Niedrigste Steuern in der gesamten EU

- Vermeidung von Doppelbesteuerung anhand der

Doppelbesteuerungsabkommen

- Niedriglohnsektor mit gut ausgebildetenem Personal in gewissen Branchen(z.B. IT)

- Geschäftsführer und Gesellschafter nicht von Aussen einsehbar (anonym)

- Direkte Ansprechpartner für jegliche Steuerfragen

- Anerkennung der EU Firma beim heimischen Finanzamt

Sie wollen eine Firma in Rumänien gründen? Fordern Sie Beratung an oder rufen Sie direkt an! Unsere auf Rumänien spezialisierte Expertise hilft Ihnen, inkl. unserem Experten Netzwerk, in fast allen Belangen weier.

➼ Weitere Information:

➔ Kostenlose Analyse Ihrer Steuersituation: Gratis Analysegespräch buchen➔ Firmengründung Rumänien: Firmengründung Rumänien in 5 Schritten

➔ Erfahrungen Rumänien: Firmengründung Rumänien Erfahrungsbericht

➔ Fördermittel Rumänien: Neueste Fördermittel Rumänien

Wir klären alle Fragen zu Firma Rumänien – kostenlos & unverbindlich.

Jetzt anfragen

Über 500 Gründungen. Antwort in 24 Std.

Oder Rufen Sie uns an: +49 (0)89 90 42 23 60

(NEU: Firmengründung inklusive Bankkonto Eröffnung 100% remote)

Ralf Kneissler

Veröffentlicht am 27 September, 2021 / Antworten

Genau das habe ich gesucht! Sehr detailliert und verständlich.

Jonas

Veröffentlicht am 27 September, 2021 / Antworten

60.000 EUR/Jahr umsatzsteuerfrei. Fast 5k monatlich. Ihr schreibt es können mehrere Kleinunternehmen gegründet werden, d.h. jede Firma dann mit 60k Mehrwertsteuer befreit, richtig?

Kareem

Veröffentlicht am 14 Februar, 2022 / Antworten

Die Einkommenssteuer von 10% fällt nur für natürliche Personen die Ihren Wohnsitz in Rumänien an? Habe ich das richtig verstanden?

Thomas Hofmann

Veröffentlicht am 14 Februar, 2022 / Antworten

Ganz genau! Für Personen die keinen Wohnsitz in Rumänien haben bzw. in bpsw. DE, AT oder CH leben fallen keine 10% Einkommenssteuer an - da bei Betreiben einer rumänischen Kapitalgesellschaft (SRL) nur die Kapitalertragssteuer von 1% anfällt (bis 1 Mio € Jahresumsatz), sowie 8% Dividendensteuer bei Gewinnentnahmen.

Theo L.

Veröffentlicht am 01 November, 2022 / Antworten

Die paar Prozente an Steuern ist ja gar nichts. Soll das wirklich so bleiben? Macht da die EU langfristig mit?

Thomas Hofmann

Veröffentlicht am 02 Januar, 2022 / Antworten

Hallo Theo, Danke für Deine Nachricht. Rumänien hat nach wie vor ein Riesen Problem mit der Abwanderung von Personal und geringer Zuwanderung von Firmen und Investitionen. Dabei ist das Wirtschaftswachstum eines der höchsten innerhalb der EU. Die Steuersätze sind die niedrigsten in der EU - das stimmt auch - dies soll auch über längere Zeit so bleiben. Wir konnten seit 2018 sogar mit stets immmer weiteren Steuervergünstigen rechnen. Vor 2018 galt die 1% Steuer nur bis 100.000€ pro Jahr. 2022 gilt 1 Mio € Jahresumsatz und einem Angestellten um in den Genuss zu kommen 1% Steuern zahlen zu dürfen.

Taxfreund

Veröffentlicht am 12 September, 2024 / Antworten

Deutschland hat mich komplett und viel Anderen komplett im Stich gelassen. Romania I am open for you!

Taxfreund

Veröffentlicht am 12 September, 2024 / Antworten

Deutschland hat mich komplett und viel Anderen komplett im Stich gelassen. Romania I am open for you!

Heffner Max

Veröffentlicht am 13 Januar, 2025 / Antworten

Nur bei euch ganz aktuell mit den neusten Steuern 2025. Danke!

Mike Feller

Veröffentlicht am 20 April, 2025 / Antworten

Jetzt sollen keine Steueränderungen in Rumänien mehr kommen laut ANAF

Friedolin

Veröffentlicht am 08 September, 2025 / Antworten

Was ab 2026 in Rumänien kommt ist mehr oder weniger nur noch für Kleinunternehmer interessant. Der Mittelstand wird Ordentlich zur Kasse gebeten.

Friedolin

Veröffentlicht am 09 Dezember, 2025 / Antworten

Steuer Änderungen sind hier alle korrekt beschrieben. Leider geht es nur nach oben.

Kommentar abgeben